透过日本团餐百年发展经验我们可以学到什么?

日本团餐行业经过100多年的发展,竞争格局基本确定。2015年日本团餐市场规模为3.2万亿日元(约2千亿RMB)占餐饮整个行业的14%,其中团餐10强企业的营业额已经占到整个市场份额的26%, 二八效应凸显。

日本团餐行业发展的今天,也许就是中国团餐行业明天的写照。百年日本团餐的发展,有哪些值得我们学习和借鉴,本文做了一份详尽的总结。

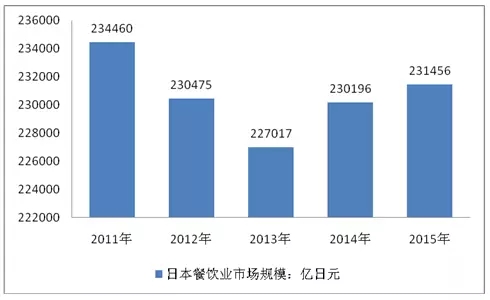

▲2011-2015年日本餐饮业市场规模

1、内食:家庭和个人购买食材在家烹调

2、中食:就餐场所和烹饪场所分离的外带或送餐等

3、外食:在外就餐,堂食(餐厅就餐)

4、日本饮食消费市场总体规模74万亿日元,约5万亿人民币,其中内食39万亿日元(2.8万亿人民币),占比56%,中食6万亿日元(0.5万亿人民币),占比7%,外食24.7万亿日元(1.6万亿人民币),占比37%。

日本餐饮市场的相互渗透与抱团经营

1、外食(大众餐饮快餐店、外带专业店、食堂)打包外带→中食(外带产品)

2、外食(团餐等)供餐→中食(盒饭团餐)

3、零售(便利店、超市商场、熟食/肉食/鲜鱼/蔬菜/米店等外带)→中食(饭团/盒饭)

4、食品加工(寿司/盒饭、熟食加工、冷藏食品/冷冻食品、米饭加工)外带→中食(熟食)

日本餐饮和团餐的分类标准

餐饮行业分为料理主体和饮料主体

1、料理主体分

1)营业餐饮(餐饮店、国内飞机餐、住宿设施)

2)集体餐饮,团餐(企事业单位、学校、医院、保育园)

2、饮料主体

1)咖啡店、酒居屋等

2)料亭、酒吧

团餐需求日益多样化!团餐的就餐者一般不可以根据自己的喜好有过多的选择,因此团餐需要针对不同的顾客群体进行口味喜好调查,以便更好地满足用餐群体的需求。目前日本档口美食广场模式在日益普及。

日本团餐市场规模

日本餐饮行业2015年的市场规模约为24万亿日元,团餐市场的规模为3.2万亿日元,占餐饮市场份额的14%。

餐饮行业分为料理主体和饮料主体,料理主体占79.8%、饮料主体占20.2%

料理主体分为营业餐饮和集体餐饮,营业餐饮占65.9%,集体餐饮占13.9%

营业餐饮分为餐饮店、国内飞机餐和住宿设施。

餐饮店:餐厅(营业性食堂)规模90658亿日元,占比37.9%;芥麦面(乌冬面)规模11474亿日元,占比4.8%;寿司店规模13459亿日元,占比5.6%;其他餐饮店规模12882亿日元,占比5.6%;

国内飞机餐:规模2463亿日元,占比1%。

住宿设施:规模26639亿日元,占比11.1%。

集体餐饮分为企事业单位、学校、医院、保育院(养老院/福利设施)。

企事业单位:员工食堂规模11878亿日元,占比5%;盒饭供餐5188亿日元,占比2.2%。

学校:规模4880亿日元,占比2%。

医院:规模8189亿日元,占比3.4%。

保育院(养老院/福利设施):规模2996亿日元,占比1.3%。

饮料主体分为咖啡店(居酒屋等)和料亭(酒吧)。

咖啡店(居酒屋等):咖啡店(茶楼)规模10602亿日元,占比4.4%;居酒屋(啤酒屋)规模10096亿日元,占比4.2%。

料亭(酒吧):料亭规模3304亿日元,占比1.4%;酒吧(迪厅、夜总会)规模24338亿日元,占比10.2%。

团餐与餐饮行业的成本比对

全行业平均:食材成本占比40.2%,人工成本占比24.2%,小时工比例占比80.9%

快餐:食材成本占比45.8%,人工成本占比20.4%,小时工比例占比81.8%

家庭餐厅:食材成本占比34.2%,人工成本占比30.7%,小时工比例占比84.4%

正餐:食材成本占比36.5%,人工成本占比27.1%,小时工比例占比70.0%

酒吧(居酒屋):食材成本占比31.9%,人工成本占比25.0%,小时工比例占比82.1%

咖啡厅:食材成本占比47.8%,人工成本占比17.4%,小时工比例占比77.2%

团餐(其他):食材成本占比53.5%,人工成本占比14.9%,小时工比例占比77.5%

成熟市场下的资源整合与老年餐的蓬勃发展经过100多年的发展,日本的团餐行业已经日趋成熟。近年瞄准老龄化社会医院养老院以及老年餐配送的巨大市场,新入市的企业也在增多。

2015年日本团餐市场规模为3.2万亿日元(约2千亿RMB)占餐饮整个行业的14%,其中团餐10强企业的营业额已经占到整个市场份额的26%,由此可见市场日趋垄断。

在市场份额蚕食殆尽之下,为扩大规模,加强自身企业的竞争力,收购兼并成为了这个阶段日本团餐企业的常态。未来中国的团餐市场也会出现这一趋势。

成熟市场下的日本团餐:

1)为吸引员工就职,企业作为福利大量开设内部员工食堂,内部食堂市场呈现递增趋势;

2)高龄化加剧背景下,医院配膳和养老院的老年餐增长迅速;

3)兼顾简便性和经济性的盒饭配送市场不断壮大,餐饮企业也在积极进军这一领域;

4)劳动人口减少引起的市场规模的缩小;

5)价格竞争的白热化引起的利润进一步减少;

6)原料涨价而引起的利润减少

7)学校团餐的外部化比例会进一步提高(目前学校外部化比例为40%左右)

利润低是团餐行业的基本特征,团餐行业利润国内目前在5%-8%左右,而日本只有2%-3%,未来我们的团餐的利润也会原来越薄。不过我们国内至少高日本一倍以上,而未来也会随着市场竞争逐步减少。

如何向低利润行业要利润?

1)向管理要利润:精细化管理

2)全球采购、联合采购,降低采购成本

3)采购净菜、半成品原料,降低人工成本,减少食材浪费

4)央厨加工与产品标准化,扩大小时工比例

5)混载物流,降低运输成本

6)市场细分,做深做精,多元化经营等

做领域的最强企业,在白热化竞争中取胜。每个细分的领域都有其领军企业,而不是过去的大而全,在细分领域的深挖团餐企业自身的专业优势。这与日本餐饮行业的“小而精,小而美”是同样的趋势。

利用团餐产品与加工优势多元化经营

团餐企业多元化经营的一个典型的例子:例如做熟食盒饭外带,利用团餐菜单品种丰富的优势,针对高端顾客群体做熟食外带,或者利用产品优势经营餐饮连锁。

团餐第三大团餐企业绿厨房集团除了经营团餐以外,还积极开展餐饮连锁经营,旗下就有13个餐饮连锁品牌。其中有一个做炸猪排的品牌“勝成”日本国内162家门店,海外131家门店。炸猪排外带专业店347家门店。

老龄化社会下的老年餐与送餐服务大有可为

日本目前的企事业单位的盒饭市场呈递减趋势,同时针对高龄老人的盒饭配送市场呈现递增的趋势。

在高龄老人的盒饭配送市场例如日本大型居酒屋连锁企业和民利用自有的中央厨房加工能力和技术在不增加投资的前提下,迅速抢占市场。同时利用退休闲置在家、精力旺盛且具有社会活动欲望的老人为其配送,即解决了劳动力不足的课题,同时又将配送成本降低了一半左右。

养儿防老的时代已经过去了。社会养老将成为主流,那么老年餐、养老设施餐,尤其是高级养老院的餐饮市场将会是另一个可观的市场。

到了2030年,中国65岁以上人口占比将超过日本,成为全球人口老龄化程度最高的国家,随着老龄化社会的进程,日本老年餐市场在逐年递增,这与社会的人口构成是密切相关的。

老年餐具有以下特点:

1)挑食。个性需求强,一生积累下来的个人喜好不会轻易改变

2)对色香味形的要求高。尤其是高级养老院

3)对营养搭配要求高

4)身体状况不同,1对1的个性化餐饮服务

5)对价格不敏感。与其他盒饭与团餐相比,老年餐对品质要求更高,对价格相对不敏感。

老年餐的定制服务与产品研发是关键

老年餐要满足食用者的特性。伴随年龄的增加,针对老年人的食欲、味觉嗅觉等感性的低下、咀嚼能力、摄食下咽能力等消化吸收能力的降低,以及身体防御功能的下降等的个性化需求,定制饮食成为课题。

中老年人力资源不可忽视

未来老年餐是一块巨大蛋糕,除了部分人利用养老设施以外,大部分人还是愿意在自己的安乐窝终老其生。高龄化社会下的老年餐特别是空巢老人,自己做不值得,叫外卖又需要价位合理。

团餐企业为何上市又要都退市?

日本最大的团餐企业《日清医疗食品》今年发布收购要约,持有6成股票创业家族通过MRO话费500亿日元(25亿人民币)收购了股票市场上剩余的股票,完成退市。其一股要约收购价高于要约收购期间半年股票均价的48.59%

退市理由:由于随着日本老龄化社会的推进,日本团餐市场呈现递减趋势,因此不需要新资本,而维持上市的费用称为经营的一个严重负担,所以该公司决定要约收购后退市。

央厨与冷链物流的团餐盒饭展望

利用团餐产品丰富与加工优势多元化经营。随着经济的发展,加工型企业的海外转移,企事业单位的员工人数会呈现递减趋势,部分大规模的员工食堂逐渐缩小从而形成影响员工食堂的市场规模。

同时中小零星企业不具备开设食堂功能,因此盒饭市场需求会递增。同一品质、统一规格下的产品标准化时代,尤其是高龄化社会空巢老人、2口之家,即使想自己做饭也由于人少、费事等原因自己做饭的比例会越来越少,熟食与盒饭市场商机很大。

日本团餐行业百年发展经验告诉我们

1)团餐是市场垄断性高的行业

2)老龄化社会,老年餐是新大陆

3)解决配送市场人力资源,老年力量不可忽视

4)团餐企业上市是资金需求,退市是成本控制需求

5)团餐行业跨境经营成常态

6)利润会越来越低,向经营管理要利润的时代不远了